Lettre ouverte aux Pledgers

Le secteur du crowdfunding ludique traverse une crise, mais plus que jamais Monolith est résilient.

Bonjour à tous.

Il n’aura échappé à personne que le secteur du crowdfunding ludique traverse la première crise de sa jeune existence. Celle-ci n’est pas distincte de la crise économique qui frappe le secteur ludique dans son ensemble depuis la fin des confinements (et qui est partiellement occultée par l’explosion du marché du TCG), mais elle est ici fortement amplifiée par la terrible crise de confiance qu’ont généré et généreront les défaillances de sociétés aux pratiques douteuses. J’ai très longtemps mis en garde contre ces pratiques (par le biais d’articles ou d’interventions sur les sites et les réseaux sociaux) et le risque qu’elles faisaient peser sur le secteur dans son ensemble. J’ai très longtemps aussi fait l’apologie de la rigueur face aux paillettes, du sérieux face aux promesses. Et aujourd’hui je me vois obligé d’intervenir pour expliquer qu’il est irrationnel, de punir les Fourmis pour les égarements des Cigales. Certaines sociétés sont saines et fiables. Elles disposent de capitaux, de trésorerie, ont une masse salariale légère et sont gérées rigoureusement par des personnes d’expérience. Monolith est de celles-ci.

Une crise renforcée par une vague de défaillances de livraison.

Si des sociétés sont en défaillance de livraison, c’est simplement (et mécaniquement) parce qu’elles pratiquaient (pas nécessairement consciemment) la cavalerie financière, c’est-à-dire que les fonds récoltés pour le financement d’un projet étaient en réalité, partiellement au moins, alloués au financement d’autre chose (essentiellement le financement de projets antérieurs qui n’auraient pas atteint leur véritable seuil de financement). Il est au passage important de noter que les « seuils de financement » inscrits sur les projets de crowdfunding sont totalement arbitraires et ne représentent jamais plus qu’une fraction du seuil réel de rentabilité d’un projet. En dix ans de crowdfunding, je n’ai vu affiché qu’à deux reprises un seuil de financement correspondant aux besoins réels d’un projet (sur Claustrophobia 1643, avec un seuil correspondant à 1 boite, puisque l’intégralité du projet avait déjà été produit) et sur Beyond the Monolith, qui fut par ailleurs un désastre, et dont j’avais eu le tort d’inscrire le seuil réel (700 000 €). Les seuils de financements inscrits sont systématiquement faux parce que les pledgers veulent des stretch-goals, et que ces stretch Goals ne pourraient démarrer qu’après 700 ou 800K€, voire parfois un Million, pour la plupart des gros projets. Les soi-disant « seuils » ne sont donc rien de plus que les seuils de déclenchement des Stretch Goals (qui eux-mêmes n’ont d’autres fonctions que le spectacle, puisqu’ils sont prévus en amont et que leur espacement pendant une campagne est juste fonction du rythme de celle-ci, indépendamment de toute considération de rentabilité. (si la campagne avance vite, les SG seront espacés, sinon ils seront resserrés, mais à la fin le contenu de l’offre sera strictement le même).

La crise économique n’explique pas les défaillances de livraison. Si les fonds des projets antérieurs avaient été suffisants et dûment conservés pour lesdits projets, alors la chute des financements des nouveaux projets n’aurait aucun impact sur livraison des précédents. La seule explication au défaut de livraison réside dans un défaut d’allocation des fonds levés (ils ont été déroutés de leur fonction) ou dans leur insuffisance au moment de la levée.

Pour comprendre comment une société de crowdfunding peut très vite tomber dans la cavalerie, il faut étudier d’un peu plus près la structure économique d’un projet.

Prenons un projet lambda de gros jeu de plateau avec figurines (type Mythic Battles : Isfet). Pour les besoins de clarté de la démonstration, partons du principe que ce jeu soit intégralement la propriété de l’éditeur (donc pas de droits d’auteur) et qu’il n’a pas de licence (c’est le cas d’Isfet).

Imaginons que ledit projet récolte $1M sur une plateforme (KS, Gamefound ou toute autre).

Pendant le Pledge Manager, cette somme va très classiquement croître de l’ordre de 20% de chiffre d’affaires additionnel hors taxe, auxquels vont s’ajouter autours de 25% de frais de port et 10% de TVA sur le tout (en gros la moitié des pays de livraison sont soumis à la TVA). Soit $1000K + $200K + $300K + $150K = $1,650M. sur cette somme, les différentes plateformes et autres intermédiaires de paiement vont prélever autour de 9%. Il restera donc approximativement $1,5M qui parviendront sur le compte en banque du porteur de projet.

Dans le secteur du jeu de plateau avec figurines en crowdfunding, le prix des produits correspond approximativement à 4 fois leur coût de production variable. Ainsi, dans notre exemple, la fabrication de $1.2M de marchandise ($1M pendant KS et $200K pendant le PM), coûte autour de $300K.

Ainsi, sur ces $1.5M on devra prélever 150K de TVA, $60K de Containers (approximativement $12/pledge), $300K de last miles Shipping et $300K de fabrication, soit $810K (soit plus de 50% de l’argent effectivement récolté). Pour un projet d’envergure classique (type Conan ou MB) on devra soustraire à cette somme autours de $250K de moules et $300K de développement (illustrations, sculptures et surtout de salaires imputés au projet…). Il restera donc en tout et pour tout $140K de marge, sur les quelques $1.650M dépensés par les pledgers et les $1.5M reçus par le porteur de projet (soit autour de 10% de marge, ce qui est inférieur au secteur éditorial retail (boutique) et qui s’explique par le faible montant récolté durant la campagne, lequel est toutefois réaliste au regard de la désaffection actuelle pour le crowdfunding).

| Entrées | Campagne | $ 1000K |

| C.A H.T extra (PM) | $ 200K | |

| Shipping (PM) | $ 300K | |

| TVA (PM) | $ 150K | |

| Sorties | KS, Gamefound, Stripe… | $ 150K |

| Développement externe et interne (frais de structure) | $ 300K | |

| Moules | $ 250K | |

| Production | $ 300K | |

| Containers | $ 60K | |

| Shipping | $ 300K | |

| TVA | $ 150K | |

| Total | $ 140K |

A la vue de ces chiffres, il apparaît qu’il est aisé, si l’on n’y prend garde, de penser que parce que $300K suffisent à payer la production, nous sommes très larges avec le million et demi que nous avons sur le compte en banque. Par ailleurs, la temporalité spécifique des projets (l’argent est reçu très en amont de la fabrication, de la livraison et, jusqu’à récemment, du paiement de la TVA) obscurcit encore la lecture des chiffres. Imaginons que le porteur ait 4 à 5 projets de ce type non encore livrés, il se retrouvera à la tête de 6 à 7,5 Millions de trésorerie… Et naturellement la sensation, tout erronée, d’être riche. Le problème des sociétés de crowdfunding est donc qu’elles croulent littéralement sous la trésorerie… jusqu’à ce que vienne le moment de livrer. Et là, la moindre erreur de calcul sur les coûts de production, les coûts de shipping ou surtout de développement, est susceptible de mettre à terre la société.

Le retard chronique est de très loin le premier facteur de défaillance des sociétés de crowdfunding.

De tous les coûts évoqués ci-dessus, les coûts de développement sont de loin les plus susceptibles de connaître une forte variation à la hausse, et ce du fait d’un simple élément : le retard, qui implique mécaniquement un surcoût dû au surplus de masse salariale (donc de temps) et autres frais de structure qui doivent être imputés à un projet. Imaginons une société de 15 à 20 salariés. Elle aura très tôt fait de dépasser le million de frais de structure (salaires bruts chargés + locaux+ coûts divers). Imaginons que la société en question soit capable de travailler parallèlement sur 5 projets semblables à celui de notre exemple (ce qui pour 15 à 20 salariés est très faisable). Ce sont $200K de frais de structure qui en un an sont en moyenne imputés à chacun de ces projets. Imaginons maintenant que les 5 projets ayant permis de récolter $7,5 Millions, soient livrés avec 6 mois de retard : c’est un surcoût de $500 000 qui est imputé à nos cinq projets (soit 100 000 par projet). Aussi, sur les $700K de profit théoriquement dégagés… il ne reste que $200K dans la réalité. Or on ne parle là « que » de 6 mois de retard sur 5 projets et pourtant la rentabilité globale vient de s’effondrer à moins de 3 %. Le retard est de très loin le facteur le plus délétère pour le porteur de projet, très largement devant des facteurs exogènes comme le prix des matières premières, le prix des containers ou même celui des coûts de production.

À titre d’exemple :

- Le prix des matières premières correspond au plus à 20 % des coûts de production des moules et 10 % de ceux des produits. Soit approximativement 15 % du coût de production global. Ainsi, une hausse de 25 % du prix des matières premières entraîne une hausse de 5 % du coûts des moules (soit $12,5K) et 2,5 % du prix de la production (soit $7,5K). Soit $20K pour un projet, ce qui est bien loin des $100K que représentent 6 mois de retard sur le projet.

- Le coût des containers pour une campagne type Mythic Battles à $1.5M en fin de PM est approximativement de $60K. Une augmentation de 30 % entraîne un surcoût de $18K par projet (encore une fois, on est aux antipodes des $100K liés à un retard de 6 mois).

- Une augmentation de 10 % des coûts de production globaux (variables et fixes) entraîne une augmentation de $60K du coût de chacun de nos projets, ce qui est à peine supérieur à la moitié du surcoût généré par seulement 6 mois de retard.

Pour le dire autrement et pour la typologie de campagne qui est la nôtre (des campagnes de jeu de plateau avec figurines tout ce qu’il y a de plus classiques) et pour une société de quinze à vingt salariés, 6 mois de retard correspondent à une augmentation de plus de 500 % du coût des matières premières, à un quasi-triplement du coût des containers ou encore à près de 20 % d’augmentation de la totalité des coûts de production (fixes et variables). Encore une fois, il s’agit de très loin du facteur prépondérant expliquant la réussite ou la défaillance d’une société de crowdfunding.

Pour se prévenir de ce piège, Monolith a réformé son modèle il y a deux ans déjà : une campagne n’est désormais lancée que lorsque l’intégralité de son développement est terminée.

Il n’aura pas échappé aux observateurs les plus avisés du crowdfunding ludique, qu’après mai 2022 (la campagne Batman RPG) il y a eu un grand creux de l’activité publique de Monolith, tout juste interrompu par la micro-campagne Orcquest, jusqu’à cette année 2024. Pendant cette parenthèse de discrétion, c’est une refonte totale des process qui a été mise en place. Devant nos retards répétés (notamment sur Batman RPG et plus encore sur MBR) et pour les raisons évoquées ci-dessus, il devenait indispensable que nous terminions l’intégralité de nos développements avant de lancer une campagne. Il s’agissait de réaliser un double objectif : connaître au dollar près ce coût de développement et ne plus jamais être en retard sur les dates annoncées.

Donc, ces 18 mois ont été consacrés au développement des campagnes Red Nails (intégralement terminée avant son lancement), Solomon Kane RPG (intégralement terminée avant son lancement), MB Isfet (intégralement terminée avant son lancement), Batman RPG 2 (intégralement terminée avant son lancement) et Conan RPG (qui sera intégralement terminée avant son lancement). Pendant ces 18 mois, nous avons donc en parallèle terminé les encours (MBR et Batman RPG) et développé les « à venir ». Aujourd’hui, sauf événement catastrophique majeur (nouvelle pandémie mondiale ou guerre entre les Etats-Unis et la Chine) nous maîtrisons totalement notre calendrier post campagne. Les campagnes seront désormais livrées avec le même respect des délais qu’a pu connaître Orcquest. Ces 18 mois de « faible activité publique » ont donc été très intenses en travail de fond et en investissements (acquisition de licences et développement des jeux : plus d’un Million d’Euros ont ainsi été alloués à la préparation du futur : les années 2024, 2025 et 2026).

Pourquoi est-t-il si important de savoir que l’intégralité du développement a été payée en amont de la campagne ?

Parce que si nous reprenons le tableau ci-dessus, on s’aperçoit que les $300K de développement ne sont plus à la charge de la campagne, mais ont déjà été réglés par les bénéfices des campagnes précédentes ou les apports en trésorerie des actionnaires (on est donc aux antipodes d’un phénomène de cavalerie). Ainsi, afin de livrer les jeux, sur les $1.5M effectivement perçus par le porteur de projet, seuls $1.06M sont nécessaires. Il n’y a plus le moindre dollar ponctionné pour « terminer le jeu ». Cela ne signifie évidemment pas que le profit est maintenant de $440K, il demeure de $140K, simplement le risque de développement ne pèse plus sur les épaules des pledgers, mais a déjà été financé par le porteur de projet. Si l’on extrait du calcul les sommes qui ne sont que du domaine du transfert (La TVA et les frais de port, ne sont que collectés et ne font que transiter par le porteur), sur le $1,04M de pur Chiffre d’affaires (donc dédiés à l’achat du jeu lui-même) seuls $550K (soit approximativement la moitié) suffisent à assurer la totalité de la production (fixe et variable). En d’autres termes, et sans que cela n’impacte sa marge, lorsque le développement a intégralement été payé en amont (et que les sommes collectées pour la TVA et les frais de port ont été dûment séquestrées afin de ne pas être détournées de leur objet en venant grossir artificiellement la trésorerie disponible), une campagne nécessite beaucoup moins d’argent pour que sa livraison soit assurée, et ce, quand bien même sa rentabilité s’avérerait négative.

Seuil de rentabilité et seuil de délivrabilité.

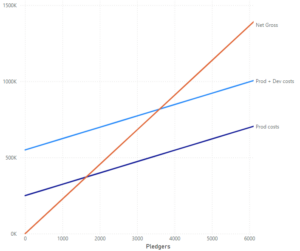

Dans la mesure où l’intégralité du développement a déjà été payée et que les frais de port et la TVA ont dûment été calculés et collectés, le seul financement des coûts de production (fixes comme variables) suffit à délivrer une campagne. Dans notre exemple, $1.2M ont été dépensés par les pledgers pour les jeux eux-mêmes (donc hors taxe et hors frais de port). Pour un panier moyen à $250 (correspondant au panier moyen que l’on constate sur cette typologie de campagne chez Monolith, une fois extraits les « faux » pledges à $1), cela signifie que l’on a, post PM, 4 800 véritables pledgers et que le coût de production variable moyen (donc hors moule) d’un jeu est de $250/4 = $62,5. À ceci, il faut ajouter le coût moyen d’acheminement d’un pledge jusqu’à son hub (approximativement $12). Le seuil de « délivrabilité » de la campagne est donc le point où le produit du nombre de pledgers et du pledge moyen (hors prélèvements KS, PM, Stripe : 9%) croise la somme des coûts fixes de production (les moules) et des coûts variables (la part variable de la production et les containers).

Le seuil de rentabilité

Seuil de rentabilité : (x)($250)(0.91) = $550 000 + (x)($62,5)+ (x)($12)

Soit : (x)($153) = $550 000

Soit approximativement : x = 3 595 pledgers pour $899 000

Le seuil de délivrabilité

Parce que le développement est entièrement terminé et payé, le véritable seuil de livraison de la campagne est donc de (x)($250)(0.91) = $250 000 + (x)($62,5)+(x)($12)

Soit (x)($227.5) -(x)($74,5) = $250 000

Soit (x)($153) = $250 000

Soit approximativement x = 1 634 pledgers pour $408 000

Ainsi, si 3 595 pledgers et $899K sont nécessaires pour commencer à gagner de l’argent, seuls 1 634 pledgers et $408K suffisent à assurer sans apport extérieur la bonne livraison du projet, dès lors que l’intégralité du développement a déjà été payé par le porteur. Dans notre exemple, en dépit d’une rentabilité de -45 %, le projet demeure parfaitement délivrable, sans le moindre apport extérieur.

Il est donc capital de comprendre que le fait d’avoir intégralement terminé le développement d’un projet réduit considérablement son risque de défaillance, indépendamment de sa rentabilité propre. Cela signifie aussi que, lorsqu’un projet n’est pas terminé, chaque heure de développement résiduel, rapproche le seuil de délivrabilité du projet de son seuil de rentabilité.

Mais si la délivrabilité est si simple à atteindre, pourquoi cette hécatombe de défaillance ?

Parce que si une rentabilité négative ponctuelle n’obère pas nécessairement la délivrabilité d’un projet (cf. ci-avant), travailler de façon chronique en rentabilité négative implique nécessairement une cavalerie financière. La dette cumulée sur les campagnes précédentes vient peser sur la trésorerie des campagnes présentes, détournant de leur objet les fonds récoltés (l’argent des frais de port et de la TVA actuel servant par exemple à payer la production et la livraison d’un projet précédent, rendant le projet actuel dépendant des résultats du projet suivant). Une fois encore, le plus gros facteur de dette des campagnes précédentes provient du surcoût de développement lié aux retards.

Une collecte de fonds parfois insuffisante pour assurer le financement des projets.

Le deuxième facteur (après le retard) expliquant les défaillances de livraison réside parfois dans l’insuffisance des fonds collectés durant les campagnes, et plus exactement dans l’incapacité des porteurs de projet à accepter d’annuler une campagne en dépit du fait qu’elle n’a atteint ni son seuil de délivrabilité, ni moins encore son seuil de rentabilité (cf. ci-avant).

Encore une fois, les « seuils de financement » tels qu’ils sont inscrits sur les pages des campagnes de crowdfunding ne reposent sur aucun fondement rationnel. Ils ne représentent rien de plus que le seuil à partir duquel sont « offerts (sic) » les stretch Goals. Pas le moindre document de « Profit&Loss » n’est réclamé par les plateformes afin de vérifier la faisabilité d’un projet avant de le proposer au public. Les porteurs de projet sont libres d’inscrire n’importe quoi et, empiriquement, il est très facile de montrer qu’ils inscrivent en effet n’importe quoi (Monolith y compris).

À chaque fois qu’un porteur de projet annule une campagne qui a pourtant dépassé son pseudo « seuil de financement » (le seuil de déclenchement des stretch goals en vérité), il est conspué sur les réseaux sociaux. En pratique, pourtant, il fait preuve d’un professionnalisme irréprochable : il se refuse à prendre l’argent, sachant que celui-ci est insuffisant pour mener à bien le projet. Ce faisant, il ne pénalise aucun pledger. Personne n’a été prélevé, tandis que le porteur a perdu le temps et l’argent liés à la préparation du projet. À titre personnel, j’ai de l’admiration pour ces porteurs capables de renoncer aux $600 000 ou $700 000 qu’ils pourraient collecter sur le moment, parce qu’ils savent que ces sommes seront insuffisantes pour garantir la délivrabilité du projet dans le futur. Pour moi, il s’agit là d’un gage de confiance. Le déversement de bile que ces cas provoquent pourtant sur internet provient probablement du fait qu’en annulant, le porteur avoue que le seuil qu’il a inscrit était faux. Mais ce faisant, il ne fait qu’avouer ce que tout le monde sait déjà. Je pense très sincèrement que des pledgers qui pensent encore en 2024 que des seuils de $200 000 suffisent à délivrer un projet de jeu de figurines, qui ne serait pas un retirage, devraient s’éloigner du crowdfunding le temps de se familiariser avec la réalité des coûts fixes de développement et de production. Dans la mesure où les pledgers ont jusqu’à la dernière seconde la possibilité de retirer leur pledge (donc leur promesse de financement), il me semble tout à fait sain qu’en retour le porteur puisse lui aussi retirer son offre jusqu’à échéance de la campagne. Le secteur serait par ailleurs beaucoup plus sain si les plateformes exigeaient de la part des porteurs des P&L rigoureux permettant de fixer de façon réaliste le seuil de délivrabilité des projets (celui-ci étant d’autant plus bas que le développement est avancé, cf. ci-avant). À mon sens, l’idéal serait, qu’au moins sur les gros projets, les plateformes imposent un seuil de financement équivalent au seuil de délivrabilité indiqué par un P&L solidement analysé. C’est possiblement à cette seule condition que sera restaurée la confiance des pledgers.

Sachant cela, quels sont les atouts de Monolith et pourquoi puis-je vous assurer que nous délivrerons TOUJOURS les produits que nous avons vendu ?

Monolith délivrera toujours les produits qu’elle vendra. Toujours. Et pour ce faire, nous disposons de nombreux atouts :

- Une masse salariale légère : Monolith ce ne sont que 6 salariés ! C’est tout. Pas un de plus. Nous sommes très loin des 20 salariés de l’exemple précédent. Nous sommes une structure ultralégère, qui ne croule pas sous le poids d’une masse salariale importante. Par ailleurs, aucun de ses deux actionnaires ne ponctionne ni salaire ni dividende à l’entreprise. La totalité de nos bénéfices sont destinés à être réinjectés sous forme d’investissements.

- Une société en expansion: Monolith est une société en expansion : nous sortons d’une forte période d’investissements et d’acquisitions (le rachat des IP Solomon Kane et Reichbusters, le rachat des IP Rackham Entertainment, la signature des IP L5R et Berserk, et enfin les rachats en cours d’autres IP que nous devons tenir secrètes). Monolith a mis à profit la crise pour générer du catalogue à moindre coût.

- Des dirigeant très expérimentés et disposant d’importantes ressources: Monolith est aux mains de vétérans du secteur ludique qui ont décidé de se faire plaisir en travaillant de concert. Aucun de nous n’a besoin de Monolith pour vivre. Je suis pour ma part publié depuis 20 ans et auteur professionnel depuis plus de 15 ans. J’ai à mon actif plus de 4 000 000 de jeux vendus, dispersés sur une vingtaine de titres (The Adventurers, Conan, Timeline, Cardline, Les Bâtisseurs, Star Wars Bounty Hunters…). Marc (Nunès), quant à lui, est tout simplement l’entrepreneur qui a connu le plus grand succès de l’histoire du secteur ludique. Parti avec l’équivalent de $8000 il y a trente-cinq ans, il a fondé et dirigé Asmodee jusqu’à en faire le géant pluri-milliardaire que tout le monde connaît. Il jouit d’une réputation exceptionnelle. Désormais, il est celui qui pilote Monolith. Par ailleurs, il va de soi que Marc comme moi-même, préférerions refinancer la société sur nos fonds propres plutôt que d’entacher notre réputation en ne délivrant pas ce que nous avons vendu à nos clients.

- Une société qui a transformé ses process pour s’adapter aux contraintes actuelles : la crise de confiance a pour origine la cavalerie financière que pratiquaient bon nombre de sociétés en défaillance. Les dernières campagnes finançaient le développement et la production des précédentes, ce qui n’est viable que dans un secteur en forte expansion. À l’origine de cette cavalerie, on trouve l’incapacité à correctement évaluer la réalité des coûts de développement d’un projet, ou plus exactement, son temps réel de développement. Jamais l’adage « Le temps c’est de l’argent » n’aura été aussi vrai que pour un développement de projet en crowdfunding. Chaque mois de retard entraîne une explosion des coûts salariaux imputés au projet en question. Afin d’en finir définitivement avec cette logique délétère, nous avons mis en place une réforme très simple : nous ne lançons un projet que lorsque celui-ci est totalement terminé. Ainsi, nous en connaissons au dollar près, le coût de développement, et pouvons accorder le prix du produit et son véritable coût total.

- Une société qui recourt souvent à la réimpression de ses produits: Ceux qui suivent Monolith savent que nous proposons très souvent au cours de nos campagnes, le reprint d’éléments antérieurement produits. Il nous arrive même d’être moqués pour notre « manque de renouvellement ». Seulement ces multiples reprints sont un facteur de solidité majeur. En effet, la rentabilité et la délivrabilité d’un retirage sont tout simplement colossaux, puisqu’en quasi-absence de coûts fixes (ils se réduisent au coût du graphisme de la page et à la mobilisation de l’équipe durant la campagne elle-même), la campagne s’avère rentable et délivrable dès l’atteinte du MOQ (Minimum Order Quantity), qui est souvent très bas (entre 400 et 800 exemplaires !!!).

Conclusion.

Je sais que ce texte était long et parfois un peu technique, mais il m’a semblé crucial d’expliquer très concrètement et par l’exemple, comment des pratiques malheureusement trop répandues dans le secteur ont conduit et conduiront à de trop nombreuses défaillances de livraison et par conséquent à la crise de confiance que l’on connaît désormais. Il était important de rappeler que le premier facteur de défaillance réside dans le retard de réalisation des projets, lequel vient plomber fortement leur coût de développement. Je peux en parler d’autant plus librement que Monolith a été très en retard sur de nombreux projets (notamment sur les derniers livrés). C’est en constatant et en mesurant l’impact de ces retards sur la rentabilité que nous avons mis en œuvre une transformation radicale de nos process il y a deux ans. Aujourd’hui, nous sommes en mesure d’assurer à nos pledgers que nous aurons toujours la capacité de livrer un projet pour lequel nous avons prélevé l’argent. Sans quoi, nous ne mènerions pas une campagne jusqu’à son terme et ne prélèverions pas l’argent. Nos projets arrivent terminés sur Kickstarter et ont été rigoureusement analysés en termes de faisabilité. Ils sont solides et ne laissent rien au hasard. Aussi, je vous suggérerais d’être plus sélectifs dans le choix des porteurs de projets auxquels vous confiez votre argent, et de toujours préférer la rigueur aux paillettes, au moins jusqu’à ce que les plateformes mettent enfin en place un contrôle drastique des P&L des projets et de la solidité financière des porteurs, afin de pouvoir garantir aux pledgers la délivrabilité des projets proposés. Pour finir enfin, dans les semaines qui viennent, je vais rencontrer les dirigeants de Kickstarter afin de discuter de la mise en œuvre d’une politique de contrôle rigoureux de la faisabilité de nos projets, accolée à un système de « labelling » permettant aux pledgers de juger de la fiabilité d’un projet ou d’un porteur. J’espère vivement qu’ils se montreront réceptifs à mes propositions.

Merci de m’avoir lu.

Fred Henry.